ブログ詳細

不動産クラウドファンディングのデメリットは?弱点やリスクについて徹底解説

「不動産クラウドファンディングのデメリットは?」

「不動産クラウドファンディングのリスクは?」

不動産クラウドファンディングの主なデメリットは、運用管理費用や手数料がかかること、運用会社の判断に依存すること、投資期間が固定され途中解約が難しいことなどが挙げられます。

また、主なリスクとしては、配当金が期待通りに入らないことや、事業者の倒産、法規制の変更、自然災害による物件の損壊などがあります。

本記事では、不動産クラウドファンディングのデメリットやリスクについて、具体例を交えながら詳しく解説していきます。

不動産クラウドファンディングを検討されている方は、ぜひ参考にしてください。

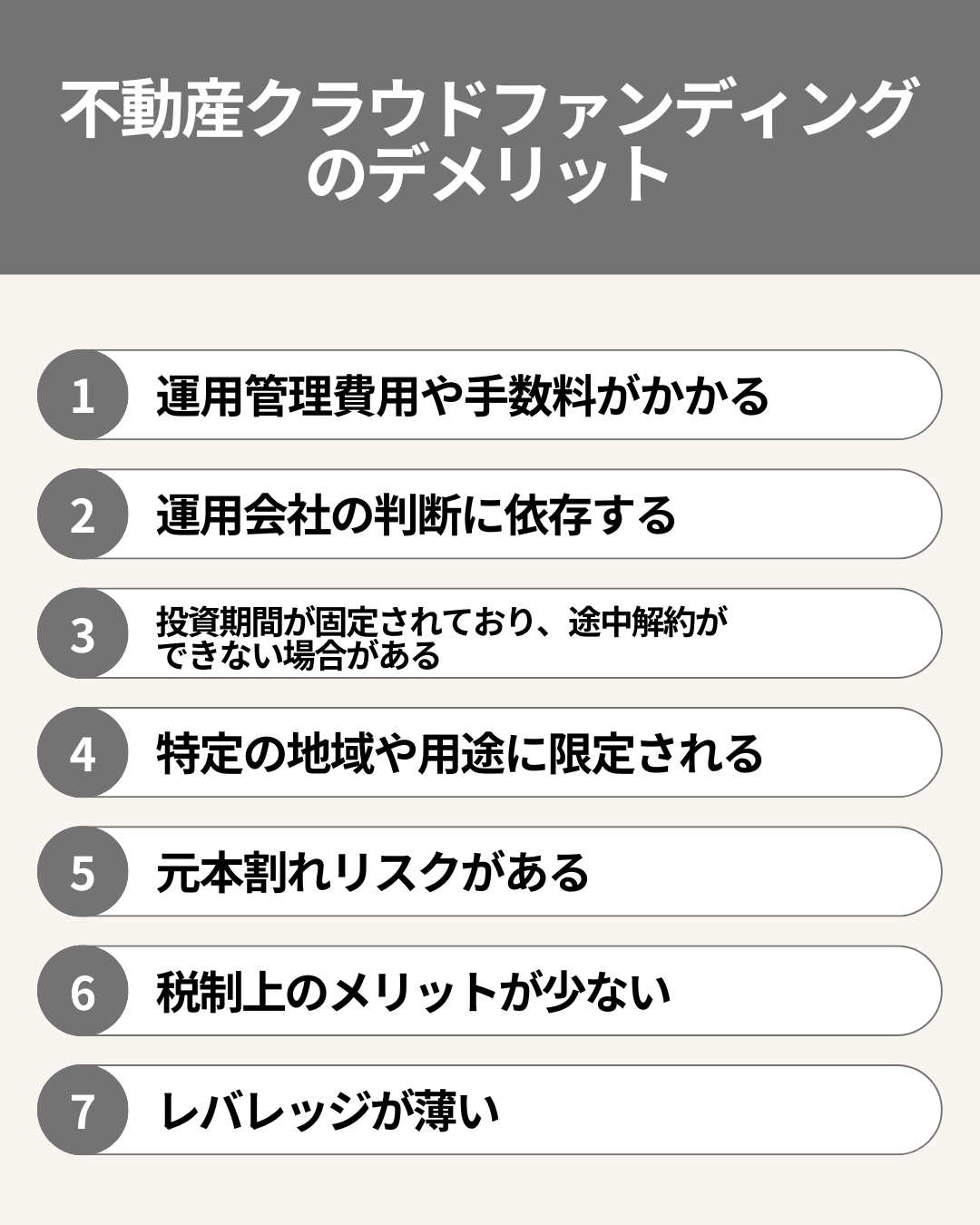

不動産クラウドファンディングのデメリット

不動産クラウドファンディングを利用する際、以下のデメリットを把握しておきましょう。

【不動産クラウドファンディングのデメリット】

- 運用管理費用や手数料がかかる

- 運用会社の判断に依存する

- 投資期間が固定されており、途中解約ができない場合がある

- 特定の地域や用途に限定される

- 元本割れリスクがある

- 税制上のメリットが少ない

- レバレッジが薄い

運用管理費用や手数料がかかる

不動産クラウドファンディングは手軽に始められる投資方法ですが、運用管理費用や手数料がかかる点がデメリットとして挙げられます。

不動産クラウドファンディングで発生する主な手数料は、以下です。

- 入金手数料(投資資金を預託口座へ入金する際に発生)

- 出金手数料(投資家の口座へ資金を出金する際に発生)

- 管理委託手数料(不動産管理会社への委託費用)

- 修繕費(不動産の維持・修繕に必要なコスト)

手数料はサービスによって異なり、入金手数料や出金手数料、管理費など多岐にわたります。

投資家が負担することが一般的であり、頻繁に発生するため、収益に大きく影響します。

不動産クラウドファンディングを成功させるためには、運用管理費用や手数料を事前に理解し、最小限に抑えることが重要です。

運用会社の判断に依存する

投資家は案件を選ぶだけで、実際の運用には関与できません。そのため、運用会社の能力や判断力に依存することになります。

特に、不動産市場の動向を的確に分析できない会社や、実績のない会社では、リスクが高まります。

例えば、運用会社が市場動向を見誤って過剰な価格で物件を購入した場合、その後の賃貸収益が想定より低下する可能性があります。

また、修繕費用や管理コストの見積もりが甘い場合、分配金が減少するリスクもあります。

さらに、運用会社が倒産すると、出資金が戻らないケースも考えられます。

したがって、過去の実績や透明性を確認し、信頼性の高い運営会社を選ぶことが重要です。

投資期間が固定されており、途中解約ができない場合がある

不動産クラウドファンディングは、運用開始時に定められた期間内で資金を運用する仕組みです。

そのため、原則として途中解約は認められず、急な現金需要に対応できない可能性があります。

また、解約可能な場合でも手数料が発生するケースが多くあります。

例えば、運用期間が3ヶ月から1年未満の短期型ファンドや、1年から10年以上の長期型ファンドがあります。

短期型の場合でも途中解約は難しく、長期型ではさらに資金の拘束期間が長くなります。

一部のサービスでは特定の条件を満たせば解約が可能な場合もありますが、その際には手数料がかかるうえ、手続きが複雑になることがあります。

特定の地域や用途に限定される

不動産クラウドファンディングは、地域や用途が限定されるため、投資の自由度が低くなる場合があります。

例えば、都市部の商業施設や住宅地に限定された案件が多く、地方の物件や特殊用途の不動産は対象外となるケースがあります。

例えば、あるクラウドファンディングサービスでは、東京都内のマンション開発プロジェクトのみを扱うことがあります。

上記の場合、地方への投資を希望する人には適していない可能性があります。

また、用途が住宅専用に限定されている場合、商業施設や物流センターなどへの投資を希望する人には選択肢が狭まります。

したがって、特定の条件に縛られることで、自分の投資目的に合わない可能性もあるため、事前に案件内容をよく確認することが重要です。

元本割れリスクがある

不動産クラウドファンディングには、元本割れのリスクがある点を理解しておく必要があります。

例えば、地震や台風などの災害で物件が損傷すると、不動産価値が低下し、売却価格が購入価格を下回るケースがあります。

また、リーマンショックのような世界的な金融危機が発生した場合、不動産価格が急落し、投資した物件の売却益が減少することがあります。

賃借人の経済状態の悪化による賃料収入の減少も元本割れの原因となります。

しかし、投資家保護のために多くのクラウドファンディングサービスで「優先劣後出資制度」が採用されています。

優先劣後出資制度とは、事業者が劣後出資者として損失を先に負担するため、投資家の元本が守られる仕組みです。

劣後出資割合が高いほどリスク軽減効果が高くなるため、サービス選択時に確認することが重要です。

税制上のメリットが少ない

不動産クラウドファンディングでは、税制上の優遇措置がほとんどなく、節税を目的とした投資には向いていません。

例えば、不動産クラウドファンディングで得た分配金に対しては源泉徴収が行われます。

税率は一律20.42%(所得税20%+復興特別所得税0.42%)であり、確定申告をすることで還付を受けられる場合もありますが、節税効果は期待できません。

また、不動産を直接所有する場合と異なり、経費計上や赤字による損益通算も行えないため、節税を目的とする投資には不向きです。

レバレッジが薄い

レバレッジ効果とは、少ない資金で効率的に大きな利益を得る仕組みです。

通常の不動産投資では、自己資金に加えて金融機関から融資を受けることで、自己資金以上の収益を狙うことが可能です。

しかし、不動産クラウドファンディングでは、融資を利用することがほとんどなく、自己資金のみでの投資が基本となります。

そのため、収益性を高めるための手段が限られています。